Basado en lo que establece la RESOLUCION GENERAL Nº 21/14, realizaremos Retencion de IVA y Renta para IRP en formato excel se encuentra la explicacion.

Material en formato excel:

Descargar

RECORDEMOS LO QUE ESTABELCE LA RESOLUCION

RESOLUCION GENERAL Nº 21/14

POR LA CUAL SE ACLARAN ASPECTOS RELATIVOS A LAS RETENCIONES DE LAS QUE SON OBJETO LAS PERSONAS O ENTIDADES DEL EXTERIOR POR LA REALIZACIÓN DE ESPECTÁCULOS PÚBLICOS.

Asunción, 21 de marzo de 2014

VISTO: Los artículos 10, 95 y 240 de la Ley N° 125/91 "Que establece el Nuevo Régimen Tributario" y sus modificaciones;

El Art. 17 de la Ley N° 2.421/2004 "De Reordenamiento Administrativo y de Adecuación Fiscal" y sus modificaciones;

El Art. 94 del Anexo del Decreto N° 6.359/2005 "Por el cual se reglamenta el Impuesto a las Rentas de Actividades Comerciales, Industriales o de Servicios previsto en el Capítulo I del libro I de la Ley N° 125/91, adecuándolo a las modificaciones introducidas en la Ley N° 2.421 del 5 de julio de 2004";

El Art. 47 del Decreto N° 9.371/2012 "Por el cual se reglamenta el Impuesto a la Renta del Servicio de Carácter Personal (IRP), creado por Ley N° 2.421 del 5 de julio de 2004 "De Reordenamiento Administrativo y de Adecuación Fiscal";

Los artículos 44 y 47 del Anexo del Decreto N° 1.030/2013 "Por el cual se reglamenta el Impuesto Al Valor Agregado (IVA) establecido en la Ley N° 125/91 y sus modificaciones"-, y

CONSIDERANDO: Que las disposiciones legales y reglamentarias citadas precedentemente, establecen que quienes se encuentren domiciliados en el país, deberán actuar como agentes de retención del Impuesto a la Renta de Actividades Comerciales, Industriales o de Servicios (IRACIS) o del Impuesto a la Renta del Servicio de Carácter Personal (IRP), cuando se paguen o acrediten directa o indirectamente, rentas de cualquier naturaleza a personas domiciliadas o entidades constituidas en el exterior, que no posean sucursales, agencias o establecimientos en el país.

Que en materia del Impuesto al Valor Agregado (IVA) la norma establece que los titulares de la explotación de espectáculos públicos se constituyen en agentes de retención de este impuesto, cuando el servicio sea prestado por personas domiciliadas en el exterior.

Que la Dirección de Planificación y Técnica Tributaria se ha expedido en los términos del dictamen DPTT/CJTT N° 233 del 21 de marzo de 2014.

POR TANTO,

LA VICEMINISTRA DE TRIBUTACIÓN

RESUELVE:

Art. 1°.- Cuando los titulares de la explotación de espectáculos públicos contraten con personas físicas o jurídicas extranjeras para la realización de actuaciones musicales, teatrales y cualquier otro tipo de entretenimiento en el país, deben retener el cien por ciento (100%) del IRACIS o del IRP y del IVA, de acuerdo a lo siguiente:

a) Se debe retener el IRACIS a las empresas unipersonales no domiciliadas en el país o personas jurídicas del exterior, sin sucursal, agencia o establecimiento en el país, cuando el contrato es celebrado directamente con uno de ellos.

b) Se debe retener el IRP al artista o su representante, cuando el contrato es celebrado directamente con uno de ellos.

En los casos a) y b), la determinación del impuesto a retener se hará sobre el cincuenta por ciento (50%) del monto acreditado, pagado o remesado al exterior, el que fuere anterior. Sobre el monto así determinado se aplicarán las siguientes tasas: el treinta por ciento (30%) para el IRACIS y veinte por ciento (20%) para el IRP.

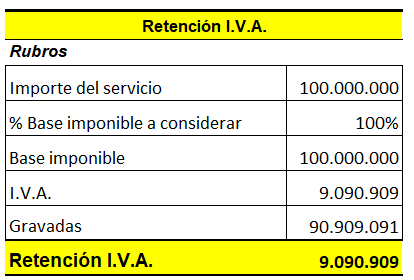

c) Se debe retener el IVA con independencia de la calidad de la persona o entidad del exterior. En este caso, la determinación del impuesto a retener se hará sobre la base del cien por ciento (100%) del monto acreditado, pagado o remesado al exterior, el que fuere anterior; aplicándose sobre la suma resultante la tasa del diez por ciento (10%).

Se entiende que el IVA está incluido en el precio pactado, salvo que en el contrato se acuerde que este impuesto no forma parte del mismo, en cuyo caso a dicho monto se debe adicionar el IVA.

Art. 2°.- Publicar, comunicar a quienes corresponda y cumplido archivar.

Fdo.: Marta Gonzalez Ayala

No hay comentarios:

Publicar un comentario

Lea las reglas:

Todos los comentarios serán leídos y moderados previamente.

Serán publicados aquellos comentarios que respeten las siguientes reglas:

- Su comentario debe estar relacionado al contenido del post.

- No se aceptan comentarios tipo SPAM.

- No incluya links No necesarios en el contenido de su comentario.

- Si quieres dejar la url de tu blog, hazlo utilizando la opción OpenID.

- La caja de comentarios no es el lugar para pedir intercambio de links (para ello ve a la página de contacto).

- Ofensan personales, amenazas o insultos NO serán permitidos.

OBS: Los comentarios de los lectores no reflejan las opiniones del blog.